![]()

申告や納付を期限までに行わないと加算税・延滞税が課されます。

日本は申告納税制度であり、制度を維持するためにこうしたペナルティーが規定されています。

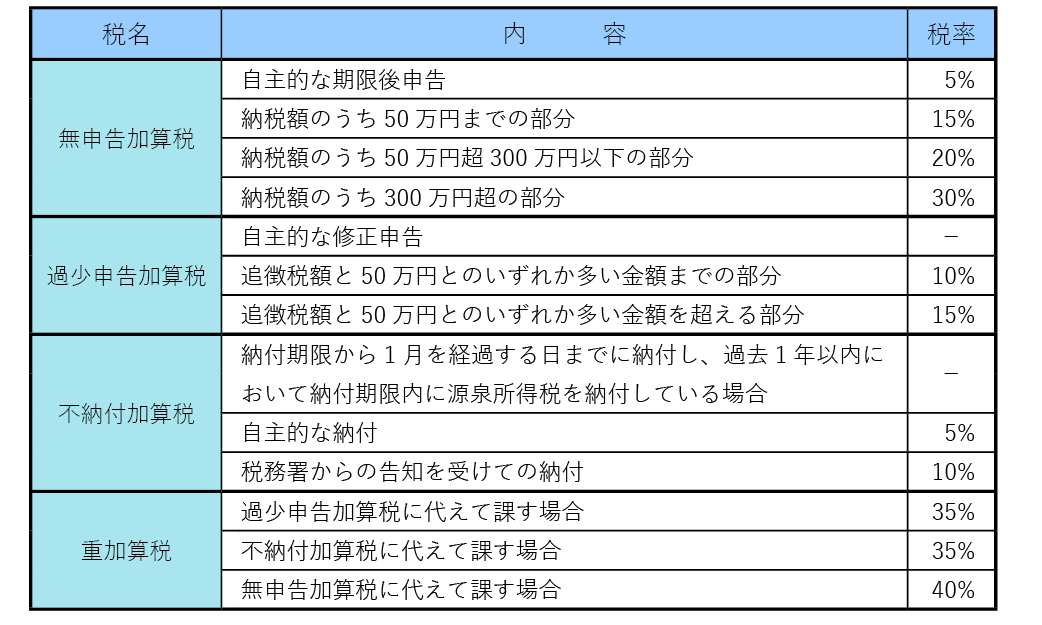

ここではその種類と課税割合をまとめています。

加算税

加算税は罰金の要素が強く、一律に課税割合が決まっている追加課税です。

- 無申告加算税

申告書を申告期限までに提出しなかった場合に課される税金です。

納付すべき税額に対して50万円までは15%、50万円を超える部分は20%、300万円を超える部分は30%の割合を乗じて計算した金額となります。

なお、自主的に期限後申告をした場合には、5%の割合を乗じて計算した金額に軽減されます。 - 過少申告加算税

申告期限内に提出された申告書に記載された納税額が過少であった場合に課される税金です。

新たに納めることになった税金の10%相当額が課されます。ただし、新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%になります。

なお、自主的に修正申告をすれば、過少申告加算税はかかりません。 - 不納付加算税

源泉所得税を納付期限までに納付しなかった場合に課される税金です。

納付すべき税額に対して10%の割合を乗じて計算した金額となります。

ただし、税務署からの告知を受ける前に自主的に納付した場合には、5%の割合を乗じて計算した金額に軽減されます。なお、納付期限から1月を経過する日までに納付し、過去一年以内において納付期限内に源泉所得税を納付している場合には、不納付加算税は課されません。

- 重加算税

事実を仮装隠蔽し申告を行わなかった場合、又は仮装に基づいて過少申告を行った場合に課される税金です。無申告加算税、過少申告加算税、不納付加算税に代わって課されます。

過少申告加算税に代えて課す場合は、新たに納めることになった税金の35%相当額が課されます。

不納付加算税に代えて課す場合は、納付すべき税額に対して35%の割合を乗じて計算した金額となります。

無申告加算税に代えて課す場合は、納付すべき税額に対して40%の割合を乗じて計算した金額となります。

加算税 税率一覧表

※加算税が5,000円未満の場合は納付義務がありません。

延滞税

延滞税は各種税金が期限までに納付されない場合に、法定納期限の翌日から納付する日までの日数に応じて課される追加課税で、いわゆる利息に相当する税金と言えます。

次のような場合には延滞税が課されます。

- 申告などで確定した税額を法定納期限までに完納しないとき。

- 期限後申告書又は修正申告書を提出した場合で、納付しなければならない税額があるとき。

- 更正又は決定の処分を受けた場合で、納付しなければならない税額があるとき。

いずれの場合も、法定納期限の翌日から納付する日までの日数に応じた延滞税を納付しなければなりません。

なお、延滞税は本税だけを対象として課されるものであり、加算税などに対しては課されません。

延滞税の割合

延滞税の割合は下記の通りです。

- 法定納期限の翌日から2月を経過する日まで

- 原則 年「7.3%」

- 特例 年「7.3%」と「延滞税特例基準割合(注)+1%」のいずれか低い割合。

参考として、令和5年1月1日から令和5年12月31日までの期間は、年2.4%となっております。

- 納期限の翌日から2月を経過した日以後

- 原則 年「14.6%」

- 特例 年「14.6%」と「延滞税特例基準割合(注)+7.3%」のいずれか低い割合。

参考として、令和5年1月1日から令和5年12月31日までの期間は、年8.7%となっております。

(注)延滞税特例基準割合とは、各年の前々年の9月から前年の8月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の11月30日までに財務大臣が告示する割合に、年1%の割合を加算した割合をいいます。

※延滞税が1,000円未満の場合は納付義務がありません。

延滞税 期限内申告の場合

期限内に申告を行ったが、納付期限日までに納付を行わなかった場合

この場合では、加算税は課税されず、延滞税のみの課税となります。

延滞税の計算期間の特例の適用について

期限内申告をした場合において、法定申告期限後1年以上経過して修正申告又は更生があったときには、法定申告期限後1年を経過する日の翌日から修正申告書を提出した日までの期間(又は、更生通知書を発した日までの期間)は、延滞税の計算期間から除外します。

延滞税 期限内申告の場合の特例の適用

また、期限後申告をした場合においても、期限後申告後1年以上経過して修正申告又は更生があったときには、期限後申告後1年を経過する日の翌日から修正申告書を提出した日までの期間(又は、更生通知書を発した日までの期間)は延滞税の計算期間から除外します。

延滞税 期限後申告の場合の特例の適用

しかし、この特例は重加算税の対象となる税額には適用されません(それだけ、偽装経理や意図的な申告漏れには厳しいということですね)。

このように加算税・延滞税は税率が高く、会社によってはかなり高額な支払となるケースもあります。

必ず期限内に正しい申告と納付を行いましょう。