![]()

法人に関する税率一覧表

法人税・地方法人税(国税)の税率

- 法人税

- 地方法人税

各課税事業年度の基準法人税額 ×10.3%

地方税の税率(東京都)

- 法人住民税

※均等割の額は、資本金・企業規模によって何段階もの金額が設定されています。

※1月未満の端数、100円未満の端数は切り捨て。

- 法人事業税

・資本金1億円以下で、かつ年所得2,500万円以下、かつ年収入金額2億円以下の法人(標準税率)

・資本金1億円超、または年所得2,500万円超、もしくは年収入金額2億円超の法人(超過税率)

- 特別法人事業税の計算

※基準法人所得割額とは、標準税率により計算した法人事業税の所得割額(税額)のことです。

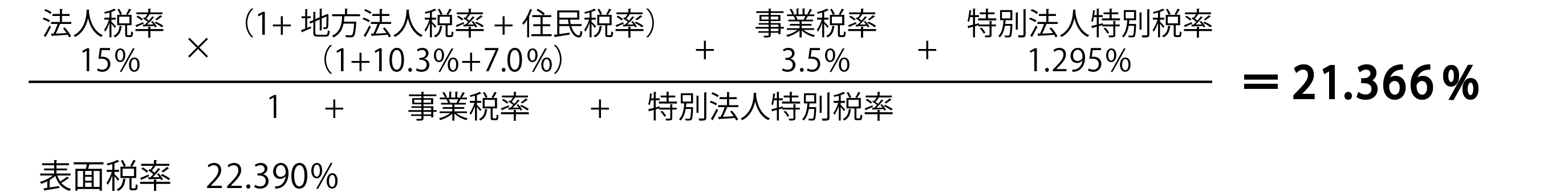

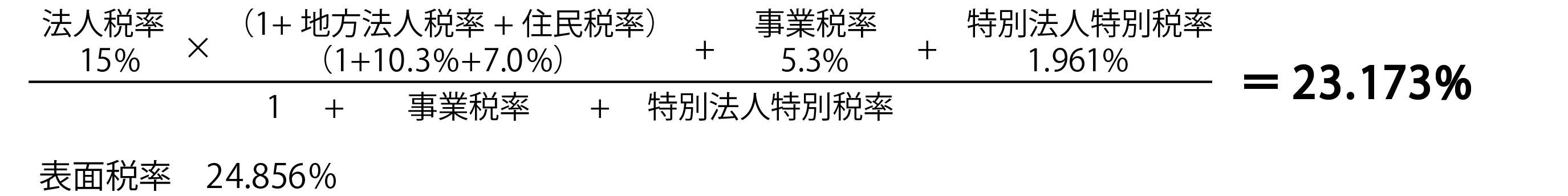

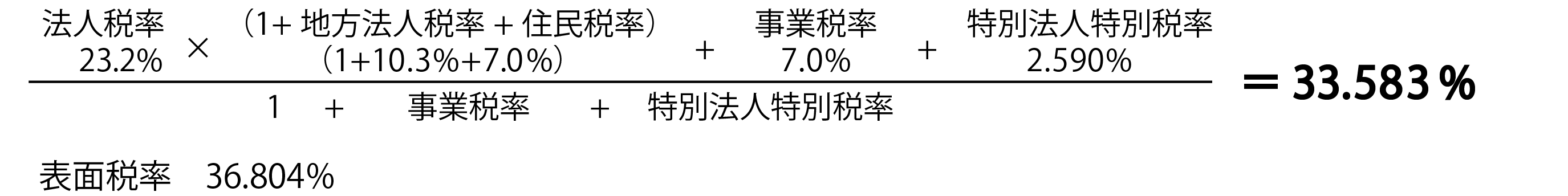

中小法人(東京都)の実効税率

- 所得金額 400万円以下

- 所得金額 400万円超~800万円以下

- 所得金額 800万円超 (法人税額が年1,000万円以下の場合)

個人に関する税率一覧表

所得税の税率

- 所得税の税率

- 復興特別所得税

平成25年から令和19年までの間、「その年の基準所得税額×2.1%」が加算されます。

配当控除

※ 確定申告において総合課税の適用を受けた配当所得に限られます。

※ 証券投資信託の収益の分配金に係る配当所得は控除率が半分(一部は1/4)になります。

給与所得控除

(注) 同一年分の給与所得の源泉徴収票が2枚以上ある場合には、それらの支払金額の合計額により上記の表を適用してください。

給与等の収入金額が660万円以上の場合の給与所得の金額は、次の速算表を使用すると、簡単に算出することができます。

退職所得控除

住民税の税率

課税所得金額に関わらず一律で10%となり、これに均等割の4,000円が加えられます。

※地方自治体の防災対策に充てるため、平成26年から令和5年までの間、均等割額は年額1,000円引き上げられ5,000円となります。

個人事業税の税率

計算方法

相続税の税率

贈与税の税率

【一般贈与財産用】(一般税率)

この速算表は、「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。

例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

| 基礎控除後の課税価格 | 200万円 以下 |

300万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | - | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

【特例贈与財産用】(特例税率)

この速算表は、直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)※への贈与税の計算に使用します。

※「その年の1月1日において20歳以上の者(子・孫など)」とは、贈与を受けた年の1月1日現在で20歳以上の直系卑属のことをいいます。

例えば、祖父から孫への贈与、父から子への贈与などに使用します。(夫の父からの贈与等には使用できません)

| 基礎控除後の課税価格 | 200万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

4,500万円 以下 |

4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | - | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |